“钻石恒久远,一颗永流传”。

全球天然钻石的垄断者戴比尔斯的这句广告词,让钻石成为了爱情的象征,也成为了很多人在结婚时必买的奢侈品之一。

不过,培育钻石的崛起正在打破钻石神话——数据显示,中国已经成为全球最大的培育钻石生产国,与天然钻石的形成要上百万年相比,培育钻石的生产仅需7—10天,并且成本更低,价格只有三分之一甚至不到五分之一。

然而,一个尴尬的局面是,中国却并不是培育钻石的主要消费国。国内主流的珠宝品牌们,对于培育钻石仍处于试水和观望态度。普通人要实现钻石自由,还有多远?

7天造出钻石,中国拿捏全球培育钻石市场

天然钻石的昂贵,稀有是原因之一。何出此言?据悉,天然钻石形成于地下100—300公里处,在高温高压条件下,碳元素经过上百万年的挤压汇聚成钻石,并通过火山运动带到地表。而培育钻石由实验室人工合成,国内企业普遍使用高温高压法(HPHT法),也即是利用六面顶压机模拟天然钻石的生长条件,将碳原子挤压成钻石。

相比经过上百万年甚至数亿年才能形成的天然钻石,培育钻石合成周期、成本大幅降低,高温高压法下生产仅需7—10天。

值得注意的是,培育钻石也是真钻,物理化学性质与天然钻石一致。在化学成分上,培育钻石和天然钻石都是由碳原子构成;物理性质上,培育钻石硬度、折射率、色散值等核心指标与天然钻石相同,而与锆石、莫桑石等常用的钻石替代物有本质区别。锆石的主要成分是硅酸锆,莫桑石的主要成分则是碳化硅。

根据贝恩咨询数据,2020年全球宝石级培育钻石毛坯产量约700万克拉。在地区分布上,中国产量最大,约300万克拉,占比约为40%。

而在中国,培育钻石的产能主要集中在河南,中兵红箭、黄河旋风、力量钻石、豫金刚石四家河南企业,供应了我国超80%的培育钻石原石。

我国成为培育钻石生产大国背后,有着历史原因。

上世纪60年代,为了摆脱对人造金刚石的进口依赖,郑州三磨所研制出了首台国产两面顶压机,并成功制造出了中国第一颗人造金刚石,这为河南奠定了人造金刚石行业的科研地位。在郑州三磨所的带动下,河南涌现出一大批人造金刚石生产企业,并且多家走向了上市。

起初,这些企业生产的人造金刚石主要应用在工业领域,后来,在相关技术和设备的基础上,也开始进军消费级的培育钻石领域。

以力量钻石为例,2010年成立之初,主要生产人造金刚石单晶;2016年开始进军培育钻石市场;而2021年起,力量钻石的培育钻石业务高速发展,实现收入1.97 亿元,同比增长428.11%,收入占比达到39.57%,成为公司第一大业务;2022年上半年,力量钻石的培育钻石收入占比进一步提升至49.60%。

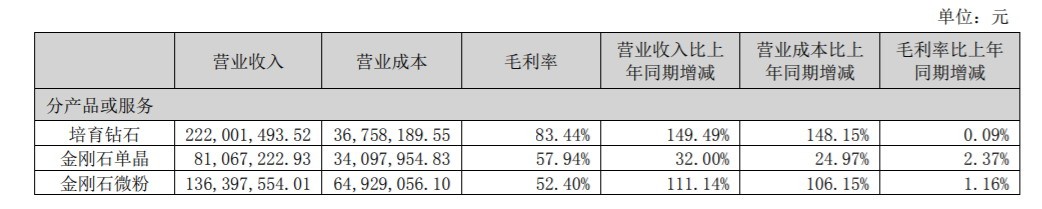

值得注意的是,生产培育钻石的毛利率也高的惊人。

数据显示,2022年上半年,力量钻石的培育钻石、金刚石单晶、金刚石微粉三大业务的毛利率分别为83.44%、57.94%、52.40%,培育钻石的毛利率要比其它业务高出不少。

国内珠宝商布局晚,培育钻石还未成主流

由于合成周期较短,培育钻石在成本上比天然钻石更有优势。根据贝恩咨询数据,2021年,培育钻石零售价占天然钻石价格的比例由2020年的35%下降至30%,培育钻石的批发价占天然钻石价格的比例由2020年20%下降至14%,且未来均有进一步下降的空间。

虽然有着成本和产量优势,但在国内珠宝市场,培育钻石还并未成为消费主流。

数据显示,美国是目前全球培育钻石消费的最大市场,2019年消费占比达到80%左右,而中国培育钻石消费占比仅为10%。一份调查显示,美国消费者购买培育钻的原因中,因为性比价的占比最高,为62%,其余为道德因素(20%),环保因素(18%)。

近年来,由于复杂的经济环境,美国消费者更加愿意将培育钻石作为天然钻石的平替。根据Tenoris近期公布的数据,培育钻石在美国订婚钻戒领域的渗透率已经从2021年的6%提升至10%。

从全球市场来看,知名珠宝品牌们也纷纷拥抱培育钻石。

施华洛世奇于2017年推出培育钻石品牌Diama,钻石龙头戴比尔斯2018年推出培育钻石饰品品牌Lightbox,珠宝品牌潘多拉2021年宣布全面采用培育钻石生产新系列产品。

国内市场,传统珠宝品牌们在培育钻石上还比较谨慎,并且布局较晚。2021年,老庙黄金母公司豫园股份推出培育钻石品牌“LUSANT露璨”;2022年,曼卡龙珠宝成立培育钻石品牌“慕璨OWNSHINE”。

从这些培育钻石产品的售价来看,确实比天然钻石产品便宜不少。在电商平台上,培育钻石LUSANT露璨的1克拉钻戒(D色SI2净度)售价在1万元左右;而天然钻石DR的1克拉钻戒(J色SI1净度)售价高达7.5万元。

另外,这两年国内也诞生了一些新兴培育钻石品牌,比如LightMark小白光等。不过整体来看,国内这些培育钻石品牌诞生较晚,品牌影响力还十分有限,尤其是销售渠道以线上为主,在触达消费者的线下门店布局上少之又少。

距离钻石自由还有多远?

实际上,国内培育钻石渗透率低的原因,一方面是传统珠宝品牌们布局有限,另一方面也与消费者的观念和认知有关系。

对于传统珠宝品牌来说,天然钻石的稀缺性是支撑其高昂产品售价的主要因素,如果在同一门店同时售卖天然钻石产品与培育钻石产品,“钻石恒久远,一颗永流传”的营销便失去了作用。

以DR钻戒为例,其一直对外宣称男士一生仅能定制一枚,一生只送一人,如果天然钻石被培育钻石大规模替代,失去了稀缺性,所谓的一生仅能定制一枚也就成为了笑话。

而对于消费者,提到培育钻石或者人造钻石,不少消费者的第一印象就是是不是真钻石,这也是培育钻石在消费者端普及的最大障碍。

合星珠宝执行董事、太谷科技联合创始人邹博表示,培育钻石与天然钻石在外观上完全一致,物理性质完全一致,从本质上来讲培育钻石就是真正的钻石。但国民对于培育钻石的认知还没有达到欧美国家的水平。

他认为,随着国内越来越多的珠宝品牌开始布局培育钻石,市场接受度的提高只是时间问题。在他看来,国内培育钻石发展的主要瓶颈在于供应链的良性整合,而不是相互打价格战导致内卷;

其次是建立培育钻石的认证体系,不能盲目的相信国外证书;第三是在产品设计上,应该从天然钻石刻板的稀有属性中解放出来,通过优秀的珠宝设计来呈现钻石的美。

由于培育钻石普及度有限,国内的培育钻石生产企业也坐不住了。

今年8月,力量钻石与潮宏基珠宝等共同投资设立了培育钻石饰品品牌,以推广国内培育钻石零售市场;而更早之前,豫金刚石就推出了自有珠宝品牌慕蒂卡,不过从慕蒂卡京东官方旗舰店的情况来看,销量显然并不理想。

国内培育钻石产业的发展,仍然任重道远。